策划人语:

偿付能力报告好比保险公司的“体检报告”,公司能否健康运营,报告皆可洞悉。近日陆续披露的偿付能力数据显示,保险业整体风险可控,公司经营状况稳定向好,财险公司偿付能力状况好于寿险公司,“未达标”企业有所变化。与此同时,当前乘势而上的健康险公司与互联网保险公司的盈利情况可圈可点。前者虽然未摆脱亏损困境,但一季度净利润实现同比增长;后者净亏损额在收缩,且在努力探索如何突破现有经营模式以实现更大盈利。

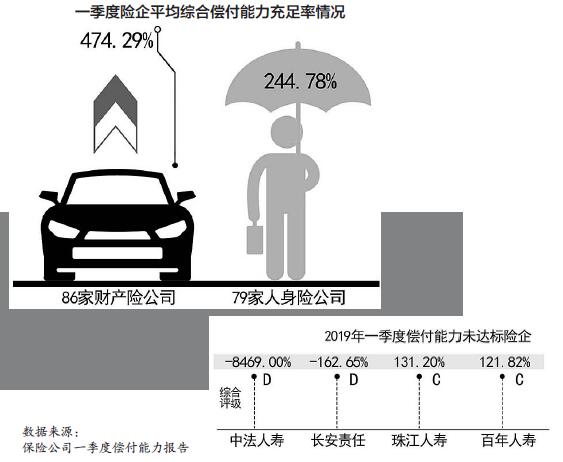

近期,各保险公司的偿付能力报告悉数披露。在已披露偿付能力季报的险企中,一季度综合偿付能力充足率在300%以上的险企为58家,200%至300%的有76家,总体偿付能力状况稳定。相较2018年一季度偿付能力情况,今年一季度新光海航人寿和吉祥人寿摆脱“不达标”,新增百年人寿和长安责任保险,中法人寿深陷偿付能力泥沼,珠江人寿风险综合评级不合格。

从一季度数据来看,部分中小险企通过增资、发债获得资金后,偿付能力充足率有所提升。另有一些正处于业务扩张期的新进险企,偿付能力下滑较大,但综合偿付能力充足率保持在高位。业内人士认为,只要资本与风险相匹配,公司的健康经营就是有保障的。

|

|

数据资料

未达标保险公司有4家

在偿付能力充足率未达标的四家公司中,中法人寿和长安责任的综合偿付能力充足率均为负值,分别为-8469%和-162.65%,风险综合评级为D级;珠江人寿和百年人寿的风险综合评级为C级。

分单家公司来看,中法人寿的偿付能力充足率较上个季度继续下降约694个百分点。中法人寿表示,公司偿付能力不足主要是因为资本金长期未得到补充, 公司经营费用支出导致实际资本持续下降所致。公司因持续亏损,资本金已消耗殆尽,现金流持续净流出,自2017年4月份即出现流动性枯竭情形。对于偿付能力充足率不达标结果,中法人寿已启动业务管控、费用管控、投资管控等偿付能力管理的相关措施,并对偿付能力的发展情况进行密切追踪。

长安责任保险自2018年第三季度偿付能力为负值以来就站在了风口浪尖上。长安责任保险表示,长安责任保险股东会、董事会、管理层高度重视偿付能力不足风险,正抓紧按照董事会及股东大会通过的增资扩股方案,落实增加注册资本补充偿付能力工作。2019年3月31日,公司与投资机构已经正式签署增资协议,目前,相关增资程序正在履行中。在此过程中,公司始终与监管机构保持紧密沟通,及时汇报公司现金流情况及增资动态进展。目前,长安责任保险现金流正常,能够确保公司履行正常理赔义务,有效保证公司客户和相关债权人权益。

另一家新增的百年人寿在经历2011年至2017年业务迅速增长的同时,偿付能力却面临持续下降的危机,2018年该项指标已逼近监管红线,今年其风险综合评级未达标。据记者了解,百年人寿为拯救偿付能力也做了很大努力,3月该公司获准在全国银行间债券市场公开发行20亿元10年期可赎回资本补充债券,并确保公司近来的股权调整问题不影响主体业务经营。

指标下降并非绝对坏事

聚焦人身险市场,在81家披露一季度偿付能力报告的寿险公司中,有42家险企综合偿付能力充足率出现环比下滑,其他39家险企的该指标环比上升。

在2019年一季度人身险保费收入排名前5的中国人寿、平安人寿、太保寿险、华夏保险、太平人寿中,大型保险公司的综合偿付能力充足率均高于200%,且均在一季度实现盈利。而对于中小险企而言,资本金不到位通常是掣肘其业务发展的主要障碍,增资、发债等方式可以有效缓解偿付能力压力。一季度获批资本补充债发行计划的珠江人寿一季度偿付能力充足率为131.2%。珠江人寿相关负责人表示,公司目前正在积极推进总额不超过35亿元资本补充债的发行工作,在一期资本补充债发行成功后,公司综合偿付能力充足率已获得大幅改善,待后续17亿元资本补充债全部发行完毕,公司的偿付能力状况将会获得更大提升。

需要强调的是,偿付能力充足率作为反映保险公司资本匹配能力的综合指标,并不是越高越好。从一季度偿付能力充足率下滑幅度较大,在200%至1200%之间的公司,如国富人寿、三峡人寿、国宝人寿、海保人寿,这些新进公司业务正处于高速扩张期,资金使用量大,偿付能力下降比较明显,但总体比率依然较高。专家分析称,短期内新险企的保费规模不够高,资本金却比较富裕,但随着业务规模的增大,偿付能力会很快下降。由于不同的保险公司所处的发展阶段不同,比较偿付能力高低并不能得出哪家公司风险更低的结论,关键是资本要与风险相匹配。

另外值得关注的是,吉祥人寿一季度偿付能力继续“达标”,该公司最近一期风险综合评级结果为B。该公司2018年一季度偿付能力低于监管红线,但在四季度出现转折,今年一季度其综合偿付能力充足率为184.75%,满足监管要求。对此吉祥人寿表示,偿付能力指标的变化主要是由于实际资本增幅高于最低资本增幅。其中实际资本增加主要来自股东增资,最低资本受公司资产规模、业务结构以及投资结构变动的综合影响。同时,记者注意到2018年-7873万元的净利润是吉祥人寿成立7年来亏损额度最少的一年。寿险公司素有“七平八盈”之说,于2012年成立的吉祥人寿计划在今年扭亏为盈,其能否迎来真正的“八盈”,业界拭目以待。

互联网险企亏损大幅缩减

已披露一季度偿付能力报告的互联网保险公司的财务及经营情况也有很多看点。从数据来看,众安保险成绩亮眼,好于安心保险、泰康在线、易安保险三家互联网保险公司。互联网险企的偿付能力状况总体良好,净利润则呈现“三亏一盈”状态。

在偿付能力方面,安心保险、泰康在线、众安保险、易安保险的综合偿付能力充足率分别为175.31%、230.61%、549.01%、153.73%,均高于监管线。上述四家险企一季度合计净亏损0.454亿元,较2018年同期亏损的7.24亿元大幅缩减。具体来看,安心保险、泰康在线、众安保险、易安保险四家互联网财险公司净利润分别为-0.014亿元、-1.63亿元、2.83亿元、-1.64亿元。

众安保险净利润在一季度扭亏为盈,对于此次扭亏,众安保险未给予回应。不过,有业内人士猜测,开年以来权益市场向好或对众安保险的盈利带来影响。安心保险一季度净亏损额较去年的0.87亿元出现大幅缩减,该公司业务营收持续增长,已基本实现盈亏平衡。安心财险相关负责人回应记者称,公司减亏的原因主要是由于不断调整业务结构,推出大量健康险产品所致。

按照如此发展态势来看,安心保险今年的营收仍会持续、快速地增长。在今年1月份,银保监会就通过了安心保险变更注册资本申请的批复,成为2019年开年来首批增资获得批复的公司之一。安心保险增资2.85亿元,为后续业务的开展提供了充足的资本保障。

一直以来,业内人士在分析互联网险企为何多数亏损时指出,这些公司发展仍处于抢滩市场的起步阶段,尚未形成成熟的经营模式,成本与盈利困扰难以避免。同时,从经营模式来看,互联网险企缺乏线下机构的设立,看似实现轻资产,但在一定程度上增加了渠道成本,车险等业务未能凸显优势。四家互联网险企如何在BATJ牢牢扼守住流量入口的竞争中,实现模式突破进而盈利,还需要时间来探索。

作者:戴梦希

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏